- 0

- CoinNess

- 20.11.02

- 3

- 0

[세종=뉴시스]김동현 기자 = 상속·증여세 최고세율을 40%로 하향 조정하고 상속세 자녀공제 금액을 1인당 5억원으로 늘릴 경우 30억원을 초과하는 상속인 2302명이 총 2조2010억원의 감세 혜택을 받을 것으로 전망된다.

정부는 물가·자산 등 변화한 우리 경제 여건을 반영하고 중산층의 과도한 세부담을 완화하기 위해 상속·증여세 개편이 필요하다는 입장을 견지해왔는데 중산층의 감세 혜택은 예상보다 적다는 지적이다.

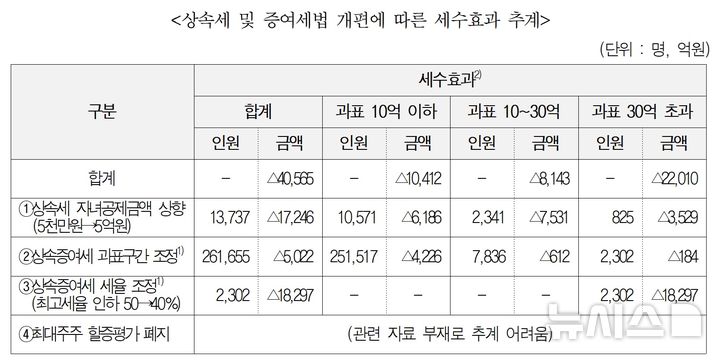

19일 국회 기획재정위원회 소속 김영진 더불어민주당 의원이 기획재정부로부터 제출받은 '상속세 및 증여세 세수 효과 추정 결과'에 따르면 상속·증여세 최고세율을 40%로 하향 조정으로 과세표준 30억원을 초과하는 상속인 2302명은 1조8297억원의 감세혜택을 받는 것으로 나타났다.

상속증여세 과표 구간 조정에 따른 혜택은 총 26만1655명이 5022억원의 세금을 절감할 것으로 집계됐다. 세부적으로 10억원 이하 4226억원(25만1517명), 10억~30억원은 612억원(7836명), 30억원 초과 184억원(2302명) 등이다.

상속세 자녀공제 금액을 5억원으로 상향할 경우 1조7246억원의 세수 감소가 예상된다. 10억원 이하 6186억원(1만571명), 10억~30억원 7531억원(2341명), 30억원 초과는 3529억원(825명) 등이다.

김영진 의원실 측에선 과표 30억원을 초과하는 상속인의 경우 상속·증여세율 조정, 자녀공제금액 상향, 과표구간 조정 등에 따른 혜택을 모두 볼 수 있다고 가정할 때 2302명이 2조2010억원의 감세 혜택을 누릴 수 있다고 계산했다.

상속세 및 증여세법 개정에 따른 전체 세수 감소는 약 4조원으로 추산되는데 30억원을 초과하는 대규모 재산 상속인들에게 절반(54.3%)이 넘는 혜택이 집중되는 셈이다.

반면 중산층으로 볼 수 있는 10억~30억원 상속인들은 과표구간 조정과 자녀공제금액 상향으로 각각 7531억원(2341명), 612억원(7836명) 등이 세금 혜택을 볼 수 있다.

다만 중산층의 경우 과표구간 조정과 자녀공제금액 상향에 따른 혜택을 동시에 볼 수 있는 경우도 있지만 과표구간조정에 따른 혜택만 누리는 경우, 자녀공제금액 상향에 따른 혜택만 받는 경우 등이 존재할 수 있어 실제 감세 혜택을 누리는 인원은 더욱 적을 수 있다는 예상이 나온다.

김영진 의원은 "윤석열 정부 들어 시작된 부자 감세가 세수결손과 대규모 불용 사태를 일으키고 있는데, 재정 건전성을 그렇게 중시한다면서 부자 감세 정책을 추진하는 건 모순"이라며 "당장 부자 감세를 멈추지 않으면 세수결손과 재정적자는 계속될 것"이라고 비판했다.

이어 "상속세는 소득을 통해 형성한 재산을 자식에게 물려줄 때 부과하는 세금이므로 상속세 자체만을 볼 것이 아니라, 소득세도 함께 봐야 한다"며 "우리나라가 다른 나라에 비해 부유층의 상속세 부담이 높은 측면이 있지만, 부유층의 소득세 부담이 상대적으로 적은 것도 함께 고려해야 한다"고 주장했다.

◎공감언론 뉴시스 oj1001@newsis.com

댓글 0

추천+댓글 한마디가 작성자에게 힘이 됩니다.

권한이 없습니다.

![[올댓차이나] 위안화 기준치 1달러=7.0983위안…0.16% 절하](/files/thumbnails/939/356/005/75x50.crop.jpg?t=1726713012)

![[올댓차이나] 위안화 기준치 1달러=7.0983위안…0.16% 절하](/files/thumbnails/939/356/005/210x140.crop.jpg?t=1726713012)

![[올댓차이나]중국 증시 상승 출발…상하이지수 0.22%↑](/files/thumbnails/910/356/005/75x50.crop.jpg?t=1726711809)

![[올댓차이나]중국 증시 상승 출발…상하이지수 0.22%↑](/files/thumbnails/910/356/005/210x140.crop.jpg?t=1726711809)

![[단독]공공임대주택 빈집 4만9889가구…절반이 '10평 이하'](/files/thumbnails/742/356/005/75x50.crop.jpg?t=1726704614)

![[단독]공공임대주택 빈집 4만9889가구…절반이 '10평 이하'](/files/thumbnails/742/356/005/210x140.crop.jpg?t=1726704614)

![[속보]美연준, 기준금리 '빅컷' 단행에…장중 S&P·다우 사상 최고치 경신](/files/thumbnails/349/356/005/75x50.crop.jpg?t=1726684812)

![[속보]美연준, 기준금리 '빅컷' 단행에…장중 S&P·다우 사상 최고치 경신](/files/thumbnails/349/356/005/210x140.crop.jpg?t=1726684813)

![[속보]美연준, 4년6개월만 기준금리 인하…0.5%p '빅컷' 단행](/files/thumbnails/327/356/005/75x50.crop.jpg?t=1726683614)

![[속보]美연준, 4년6개월만 기준금리 인하…0.5%p '빅컷' 단행](/files/thumbnails/327/356/005/210x140.crop.jpg?t=1726683614)